A사는 부품 개발을 진행 중이라며 연구·인력개발비 세액공제를 적용해 법인세를 신고했다. 과세관청이 A사의 신고 내용을 검토해보니 A사가 개발 중이라는 부품은 다른 기업이 국가 연구개발과제로 수행해 이미 개발을 끝내고 보고서까지 공개된 것이었다. A사는 공개된 보고서를 복제해 연구개발 보고서로 제출한 사실이 확인돼 세액공제가 인정되지 않았다.

제조업 B사는 연구소 건물의 임차료 수억원을 '재료비'로 분류해 연구·인력개발비 세액공제를 신청했다. 그러나 건물 임차료는 조세특례제한법 시행령에서 인정하는 재료비에 해당하지 않아 세액공제를 인정받지 못했다. 뒤늦게 연구·인력개발비 세액공제를 잘못 적용한 것으로 과세관청이 판단하면서 A·B사는 몇 년간 공제 대상으로 신고한 세액뿐만 아니라 가산세(과소신고가산세, 납부불성실가산세)까지 물어야 했다.

연구·인력개발비 세액공제는 당기 지출액의 최대 40%까지 법인세(소득세) 세액공제를 받을 수 있을 정도로 절세 효과가 크다.

2019 귀속연도 기준으로 법인 3만4천122개와 개인 8천12명이 이 제도를 활용해 세금 2조2천305억원과 902억원을 각각 아꼈다.

사업자가 과학적 또는 기술적 진전, 새로운 서비스와 서비스 전달체계의 개발, 임직원 교육·훈련을 위해 연구소나 전담부서를 운영하거나 다른 기관과 공동연구를 하면서 인건비와 재료비 등을 지출한 경우에 연구·인력개발비 세액공제를 받을 수 있다.

그러나 사례에서도 알 수 있듯이 연구·인력개발비 세액공제는 사업자와 과세관청 사이에 견해차가 커서 세액공제를 잘못 적용하면 혜택이 큰 만큼 이후에 법인세(소득세) 부담이 가중될 수 있다.

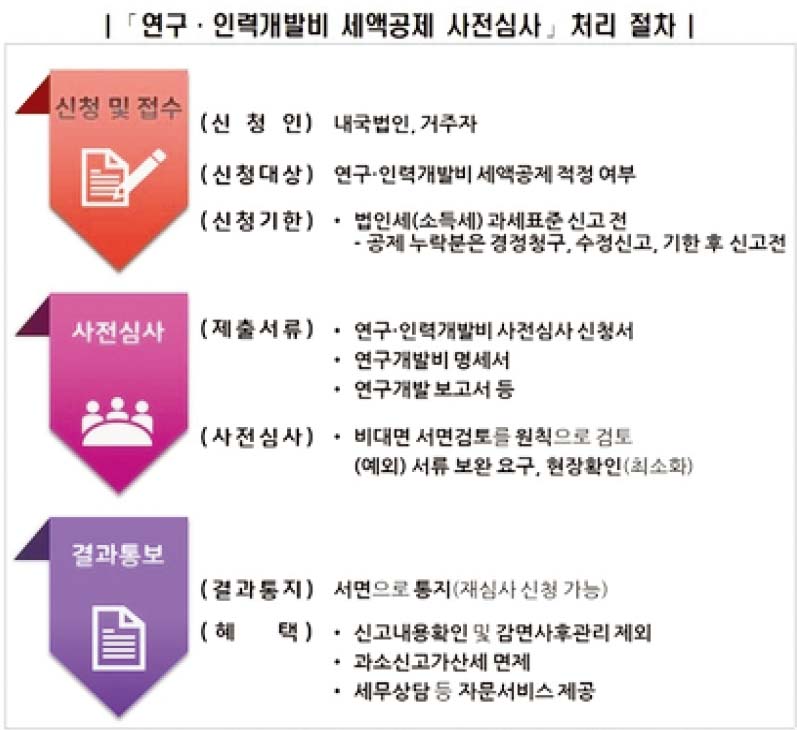

국세청은 "연구·인력개발비 세액공제 사전심사 제도를 이용해 세액공제 적정 여부를 확인받아 불확실성을 해소할 수 있다"고 18일 안내했다.

국세청은 연구·인력개발비 세액공제 사전심사 제도를 지난해 도입하고, 올해는 각 지방국세청 법인세과에 'R&D 세액공제 사전심사 전담팀'을 신설했다.

납세자가 사전심사 결과대로 법인세(소득세)를 신고하면 신고내용 확인 및 감면사후관리 대상에서 제외되고, 심사 결과와 다르게 과세 처분이 되더라도 과소신고가산세가 면제된다.

사전심사를 받으려면 법인세(소득세) 과세표준 신고기한 전까지 인터넷 서비스 홈택스(www.hometax.go.kr), 우편, 방문으로 신청하면 된다.

세무사신문 제791호(2021.3.2.)